Инвесторы, обладающие хотя бы небольшой практикой покупки акций, знают, что существует отдельный их подвид — привилегированные акции. Но далеко не все в курсе, чем эта категория бумаг отличается от обычных акций. И это в то время как данный инструмент представляет большой интерес для инвестиций! Сегодня мы разберемся в специфике привилегированных акций и выясним, чем они привлекательны для вложений.

Понятие привилегированных акций

Привилегированные акции — особый тип акций. Они предоставляют ряд дополнительных прав своим держателям, одновременно накладывая некоторые ограничения.

Обычно преимущественными правами являются:

- повышенные дивиденды;

- гарантия их выплаты;

- приоритетное место в очереди кредиторов в случае банкротства эмитента.

Ограничения, как правило, состоят в отсутствии права голоса на общем собрании акционеров компании.

Таким образом, привилегированные акции — это своего рода гибрид между акциями и облигациями. На биржевом сленге данную категорию бумаг именуют «префами» — от английского термина «preference stock». Также в литературе встречается сокращение АП — акции привилегированные. Аналогичным образом сокращают акции обыкновенные — АО.

В США, где сложилась практика выпуска ценных бумаг разных классов — A, B и C, — к привилегированным относится класс A. Хотя в отдельных компаниях индивидуальный подход к маркировке, например, у компании Google свойствами привилегированных бумаг обладает класс C.

Компании могут проводить эмиссию как обыкновенных, так и привилегированных акций — в зависимости от тактических целей своего развития. В России выпуск «префов» ограничен привязкой к уставному капиталу: они не должны превышать четвертую часть от него.

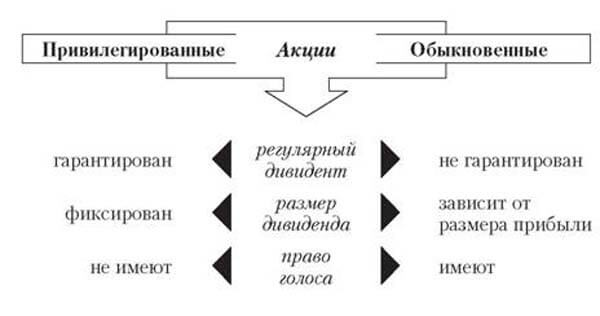

Отличие префов от обычных акций

Для большей наглядности представим различия в характеристиках обыкновенных и привилегированных акций в форме таблицы:

| Параметры | АО | АП |

| Участие в общем собрании акционеров и голосовании по управленческим вопросам | Владельцы обыкновенных акций допускаются к участию в общем собрании акционеров и имеют право голосовать на нем. | Держатели привилегированных акций допускаются к участию в собрании. Но не имеют права голосовать на нем, исключение составляют вопросы управления, затрагивающие их личные интересы, например, вопрос об ограничении их прав, реорганизационных или ликвидационных действиях в отношении фирмы. |

| Выплата дивидендов | Минимальный размер дивидендов не фиксируется. Выплаты могут не проводиться, если у фирмы не будет прибыли или если ее руководство решит не поощрять держателей бумаг. | Дивидендная политика четко определяет минимальный размер дивидендов по АП. Традиционно выплаты по АП выше, чем по АО. Выплаты проводятся почти всегда. Даже если дивиденды будут отменены или урезаны, владельцев АП это не затронет вовсе или затронет в меньшей степени. |

| Права при банкротстве и ликвидации организации | При банкротстве фирмы владельцы АО, претендующие на долю ее имущества, оказываются последними в очереди кредиторов. В соответствии со своей долей они получают часть средств, оставшихся после полной распродажи имущества (если таковые средства найдутся). | В случае банкротства собственники АП попадают в очередь кредиторов на третье место — после основных кредиторов, держателей облигаций и перед обладателями АО. Для АП определен размер ликвидационной выплаты. Их владельцы получат ее и часть средств, которые останутся после распродажи имущества. |

| Возможности конвертации | Конвертация не допускается. | Допускается конвертирование АП в АО или в другой подтип АП. |

| Рыночная стоимость | Более высокая | Более низкая |

При составлении таблицы мы использовали «усредненные», наиболее распространенные на практике характеристики привилегированных бумаг. Более точные свойства каждой конкретной бумаги описываются в уставе и дивидендной политике компании-эмитента. У разных фирм характеристики АП могут различаться. Так, например, в США и Европе «префы» больше похожи на облигации: владеющим ими акционерам гарантированы дивидендные выплаты при любых условиях. В России же они в меньшей степени схожи с облигациями, поскольку по уставу большинства организаций окончательное решение о том, платить дивиденды или нет, в том числе и по АП, принимает очередное собрание акционеров. Хотя дивидендной политикой компании определен минимальный размер дивидендов по АП, выплату в отдельных случаях могут отменить.

В российской практике сложилась ситуация, при которой рыночная цена привилегированных акций чаще всего ниже цены обыкновенных. Такой дисконт связан с меньшей доступностью и ликвидностью АП, а также с периодическим массовым выкупом эмитентом голосующих АО у акционеров, не согласных с каким-либо лобби.

Виды привилегированных акций

Две наиболее распространенные классификации связаны с объемом прав привилегированных акций. Они делят «префы» на следующие виды:

- Кумулятивные и некумулятивные АП. Решением руководства компании выплату дивидендов по АП в отчетном периоде могут отменить из-за отсутствия прибыли или направления ее в полном объеме на развитие. Однако по кумулятивным «префам» обязательство по выплате сохраняется даже в этом случае. Просто платеж переносится на будущее, когда финансовое положение организации стабилизируется. Таким образом, происходит накопление дивидендов в следующих расчетных периодах. При отмене периодической выплаты владельцы кумулятивных АП временно приобретают право голоса, вплоть до погашения обязательств компании за отчетный период. По некумулятивным бумагам отмененные платежи не накапливаются.

- Конвертируемые и неконвертируемые АП. Конвертируемые «префы» возможно обменивать на обыкновенные акции или «префы» другого типа. При эмиссии определяется временной интервал для обмена, курс бумаг и пропорция, по которой их допустимо заменить на другие акции. Для неконвертируемых АП возможность обмена не предусмотрена.

Существует классификация в соответствии со способом начисления дивидендов. Она выделяет АП:

- с фиксированными выплатами;

- плавающим дивидендом;

- корректируемым дивидендом;

- долей участия (правом на получение дополнительных платежей).

Также встречаются и другие типологии, выделяющие отзывные, гарантированные, учредительские и прочие «префы».

Права владельцев

Главными правами обладателей привилегированных акций являются:

- Преимущественное право на получение дивидендов. Детальные особенности этого права описывает дивидендная политика каждого отдельного эмитента.

- Получение дивидендов фиксированного размера. Он может быть привязан к проценту от номинальной цены бумаг или чистой прибыли фирмы, а также иметь конкретное денежное выражение.

- Право на приоритетное место в очереди кредиторов при банкротстве фирмы и получение фиксированной ликвидационной выплаты.

Эмитент может предусмотреть для своих АП дополнительные возможности помимо перечисленных.

Достоинства и недостатки АП

В сравнении с обычными акциями привилегированные обладают следующими преимуществами:

- фиксированная прибыль и приоритет ее получения;

- более низкая рыночная стоимость;

- меньшая волатильность;

- приоритет при распределении имущества эмитента-банкрота и гарантия возврата ликвидационной стоимости бумаги;

- наличие периодических оценок рейтинговых агентств, свидетельствующих об уровне надежности бумаг.

Есть у привилегированных бумаг и недостатки:

- отсутствие права голоса;

- невысокая ликвидность;

- возможность внезапного отзыва бумаг эмитентом (если АП отзывные);

- иногда при увеличении чистой прибыли дивиденды по АО могут превысить фиксированные платежи по АП.

Наиболее значительный недостаток «префов» — отсутствие права участия в голосовании и принятии управленческих решений. Однако для частных инвесторов, вкладывающих капитал для получения прибыли, а не управленческих полномочий, этот минус является незначительным.

Какой тип акций предпочтительней для инвестирования

Однозначного ответа на вопрос о том, какие бумаги — АП или АО — лучше для вложения средств, нет. Все определяют текущие обстоятельства, особенности эмиссии каждого конкретного выпуска и конечные цели инвестора.

К примеру, обычные бумаги при наличии позитивных факторов могут расти в цене гораздо интенсивней привилегированных, и тогда прибыль при их реализации способна перекрыть высокий дивидендный доход и дисконт «префов». Хотя формально АП считаются более выгодным вложением с точки зрения получения дивидендов.

По общему правилу, покупка привилегированных бумаг предпочтительна тогда, когда их рыночная стоимость как минимум в 1,2 раза ниже стоимости простых акций, а размер дивидендов при равных дивидендных условиях для АП и АО составляет не менее 3%. Так доходность «префов» в долгосрочной перспективе будет выше.

Как и из любого правила, из него есть исключения. Так, оно может не работать, если при эмиссии размер выплат по АП был привязан к объему чистой прибыли. Рассматривая подобные инструменты, необходимо опираться на прогнозы по финансовой прибыли за предстоящие отчетные периоды.

В целом при выборе между АО и АП одной компании инвесторам рекомендуется обращать внимание на следующие аспекты:

- общий анализ эмитента;

- размер дивидендов по обоим типам бумаг;

- история платежей;

- размер спреда в стоимости АО и АП;

- наличие в дивидендной политике оговорки о том, что размер дивидендов по АП выше, чем по АО;

- наличие дополнительных условий получения дивидендов.

Всю эту информацию можно найти на сайте выпустившей акции компании и профессиональных сторонних ресурсах. После тщательного изучения этих данных можно принять решение о целесообразности покупки того или иного типа акций.