Фундаментальный анализ — это метод оценивания инвестиционной привлекательности компаний-эмитентов и выпускаемых ими ценных бумаг, проводящийся с учетом фундаментальных закономерностей экономического развития. Современная биржевая практика сложилась так, что наибольшую популярность приобрели средства технического анализа, основанного на исследовании ценовых графиков. Фундаментальный анализ акций и других активов более сложен, вариативен и требует самостоятельных усилий, поэтому он применяется реже, его практикуют преимущественно профессиональные аналитики. Однако основы фундаментального анализа, хотя бы в общих чертах, следует знать каждому начинающему инвестору. Это поможет расширить возможности прогнозирования и убережет от неверных торговых решений.

Понятие и сущность

Фундаментальный анализ — метод определения реальной стоимости ценной бумаги на основе оценки ситуации в экономике, ее сегменте и в конкретной компании. Он учитывает воздействие на цену акции связанных друг с другом глобальных, страновых, секторальных и внутрикорпоративных факторов. Такой тип оценки изучает все, что способно влиять на дальнейшее движение котировок исследуемого актива. Ключевые показатели фундаментального анализа — это макро- и микроэкономические качественные и количественные характеристики.

Инвестор, оценивший положение компании, определивший справедливую стоимость акции и сопоставивший ее с ценой на рынке, делает вывод о целесообразности приобретения бумаги в текущий момент. Главный подход в принятии решений состоит в том, что акции успешных компаний в перспективе растут, убыточных — падают. Если справедливая цена актива ниже установленной рынком стоимости, он считается переоцененным — приобретать его в данный момент невыгодно. Если же справедливая цена выше рыночной, значит актив недооценен рынком — его покупка выгодна.

Наиболее часто фундаментальную оценку проводят для акций, но также она применима для многих других активов — от облигаций до различных деривативных инструментов.

Как и технический анализ, фундаментальный прогнозирует дальнейшее движение котировок. Отличие состоит в том, что технические исследования ориентированы преимущественно на короткие промежутки времени, фундаментальные — на более продолжительные.

Цели

Рядовые инвесторы выполняют фундаментальный анализ с целью выбора наиболее привлекательных для инвестиций ценных бумаг — тех, которые будут расти в цене и приносить хорошие дивиденды.

Крупные инвесторы анализируют активы и вкладывают в них деньги не только с целью получения дохода и наращивания капитала, но и для выбора кандидатов на слияние и поглощение при расширении бизнеса.

Также фундаментальный анализ применяется управленцами компаний для формирования финансовой политики организации: определения времени и масштаба дополнительной эмиссии ценных бумаг или их выкупа, увеличения интереса участников биржевых торгов к бренду.

Методы

Существует большое разнообразие методик анализа. Классическими и наиболее распространенными методами являются:

- Сравнение. Сопоставление справедливой и рыночной цены, показателей отчетности с эталонными значениями, актив одного эмитента с другими.

- Учет сезонности. Выявление сезонных закономерностей колебаний котировок и учет их в поиске оптимальной точки входа в позицию или выхода из нее.

- Индукция. Обобщение разных результатов и характеристик для формирования единой картины. К примеру, вычисление среднеотраслевых показателей на основе коэффициентов нескольких представителей сектора.

- Дедукция. Противоположный индуктивному метод. Распространение общих характеристик фондового рынка, экономики, сектора на отдельные компании. А также поиск зависимости между определенными характеристиками ценных бумаг и общим финансовым состоянием организации.

- Корреляция. Установление зависимости, подобия между разными объектами исследования. Вычисление коэффициента корреляции. Если он около 1, объекты подобны (котировки акций двух компаний двигаются в одну сторону). Если он около -1, объекты противоположны по свойствам (котировки акций двух эмитентов двигаются разнонаправленно). Если коэффициент около 0, взаимосвязи в поведении объектов нет.

Каждый из методов базируется на собственном математическом аппарате, включающем как простейшие расчетные операции, так и сложные алгоритмы моделирования. Но даже знакомство с методиками на поверхностном уровне дает возможность сделать прогноз дальнейшего движения цен с довольно высокой достоверностью.

Структура и этапы

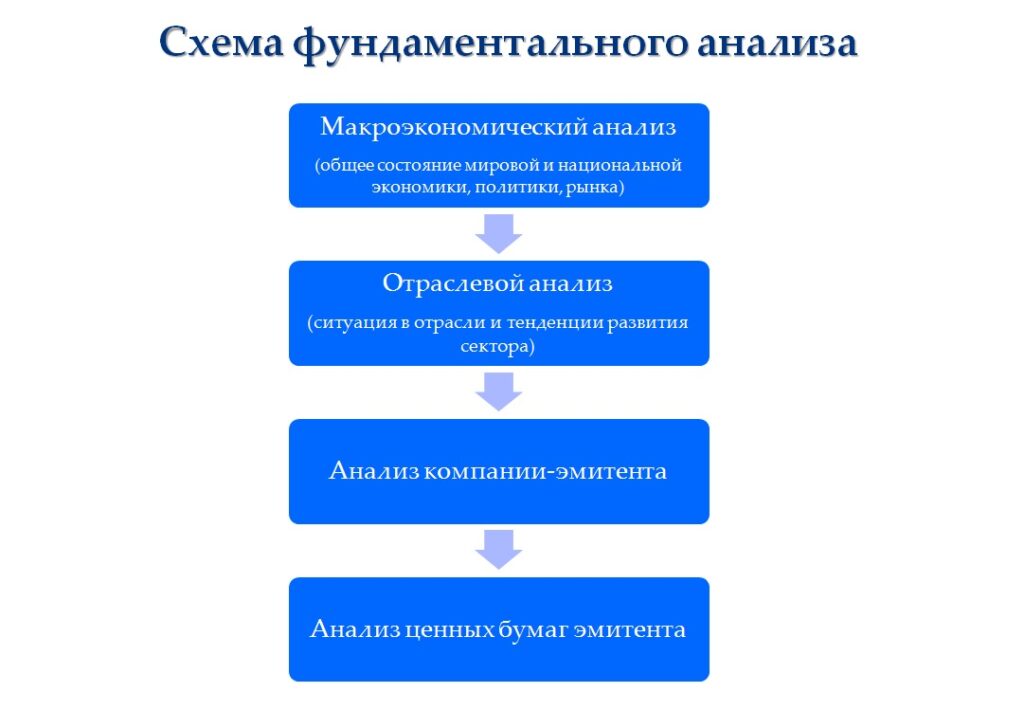

Классическая структура фундаментального анализа была предложена экономистами Б. Грэмом и Д. Доддом. Она включает 4 основных этапа:

- Макроэкономический. Анализ экономического и политического положения в мире и внутри государства. Выявление общего тренда на фондовом рынке. В подавляющем большинстве случаев отдельные активы следуют массовой рыночной тенденции. При росте рынка в целом доходность обеспечивают даже бумаги слабых эмитентов.

- Отраслевой. Оценка состояния отрасли, к которой относится исследуемый эмитент. Отнесение ее к одной из категорий: кризисной, депрессивной, стабильной, перспективной, растущей. Для инвестиций предпочтительны ценные бумаги компаний, относящихся к трем последним категориям отраслей. Основанием для такого отбора является тезис о том, что акции слабого эмитента из перспективной отрасли с большей вероятностью принесут прибыль, чем акции сильного эмитента из депрессивного сектора.

- Анализ эмитента. Изучение финансовых показателей компании, полученных из отчетных данных: прибыль, размер дивидендов, интенсивность роста, объем заимствований и собственных средств, ликвидность и т.д. Оценка эффективности, устойчивости и рентабельности предприятия. Сравнение с показателями конкурирующих организаций и среднеотраслевыми значениями.

- Анализ ценных бумаг. Определение справедливой стоимости бумаг. Сравнение ее с рыночной стоимостью. Сопоставление бумаг разных компаний с точки зрения потенциала роста стоимости. Выбор наиболее перспективных активов для инвестирования.

Важно! В некоторых источниках встречаются ремарки о том, что первые два этапа — макроэкономический и отраслевой — не имеют существенного значения для портфельных инвесторов и могут ими пропускаться. Это заблуждение. Не определив глобальную тенденцию рынка и не разобравшись в ситуации внутри отрасли, инвестор может включить в свой пул активов бумаги, которые усилят общий риск инвестиций и понизят суммарную прибыль портфеля.

Показатели для анализа

Фундаментальный анализ акций затрагивает все аспекты экономического благополучия организации: внешние факторы воздействия, доход, долю на рынке, качество менеджмента и пр. Эти данные можно разделить на две большие группы:

- количественные — измеряемые численно показатели, например, чистая прибыль, свободный поток и прочие сведения из финансовой отчетности;

- качественные — имеющие качественную оценку, к примеру, популярность бренда, профессионализм топ-менеджеров, конкурентоспособность, проводимая политика и др.

Количественные и качественные данные рассматриваются в совокупности.

На отдельных этапах анализа применяют свой набор характеристик:

- При макроэкономическом анализе используют значение и динамику ВВП, данные по инфляции, занятости и оплате труда, величины ключевых процентных ставок, задаваемых регуляторами, различные макроиндексы (деловой активности, потребительских цен и пр.).

- В анализе отраслей изучаются статистические данные о спросе и предложении, оценивается влияние внешних факторов, внутриотраслевая конкуренция, риски, кредитная система и т.д.

- В анализе эмитентов исследуется финансовая отчетность: показатели чистой прибыли, выручки, собственного капитала, размера долга, свободных средств, прибыли в расчете на акцию, дивидендной доходности, капитализации и др. Также оценивается бизнес-модель, способность к конкуренции, эффективность менеджмента, внутренней и внешней политики.

- В итоговом анализе активов широко применяются мультипликаторы — производные финансовые коэффициенты. Они позволяют провести сравнение текущей и справедливой стоимости, сравнить бумаги нескольких компаний в отрыве от их масштабов. Наиболее популярные мультипликаторы: P/E, ROE, P/S, P/BV, Долг/EBITDA, Net Margin и др.

Основываясь на этих данных, трейдер может сформировать мнение о перспективах эмитента и выпущенных им биржевых инструментов.

Где брать информацию для анализа

Для фундаментального анализа используются сведения из общедоступных источников в интернете и печатных СМИ.

Макроэкономические данные регулярно публикуются регулирующими финансовыми органами государств и статистическими агентствами, их можно найти на официальных сайтах этих организаций и на крупнейших новостных и аналитических порталах. Также на финансовых ресурсах размещаются актуальные экономические, политические и иные значимые для рынка новости, широко представлена полезная аналитика.

Основным источником количественных микроэкономических характеристик выступают регулярные финансовые отчеты фирмы. Ключевые сведения содержатся в балансовом отчете, отчетах о прибыли и убытках, о движении средств. Обычно эмитенты выкладывают отчетность на своих сайтах. Также основные отчетные данные дублируются на ведущих инвестиционных порталах. О российских эмитентах наиболее полно сообщает уполномоченное агентство «Интерфакс — Центр раскрытия корпоративной информации». Качественные показатели содержатся в новостных публикациях эмитента, пресс-релизах, внутренних нормативных актах.

Мультипликаторы рассчитываются и публикуются различными финансовыми интернет-сервисами. Прогнозные показатели можно отыскать на сайтах аналитических агентств и инвестиционных холдингов.

Пример фундаментального анализа

В качестве примера оценим потенциальную привлекательность акций российской компании «ФосАгро». Это химический холдинг, производящий фосфоросодержащие и другие минеральные удобрения. Бизнес ориентирован на экспорт: компания реализует продукцию не только в РФ и на постсоветском пространстве, но и в странах Евросоюза, Латинской Америки, Африки, в США, Канаде, Индии. Главный конкурент — Китай. Основные риски: повышение государством налоговой нагрузки и сопутствующее снижение прибыли, введение антидемпинговых импортных пошлин на зарубежных рынках, увеличение Китаем производства удобрений на фоне оживления экономики.

Изучим основные показатели и мультипликаторы за 2018-2021 годы. Для наглядности сведем их в единую таблицу.

| 2018 | 2019 | 2020 | 2021 | |

| Выручка, млрд. руб. | 233,4 | 428,1 | 253,9 | 420,5 |

| EBITDA, млрд. руб. | 74,9 | 75,6 | 84,3 | 191,8 |

| Чистая прибыль, млрд. руб. | 41,7 | 37,1 | 43,4 | 130,2 |

| Себестоимость продукции, млрд. руб. | 124,0 | 136,2 | 133,3 | 206,1 |

| Капитальные затраты, млрд. руб. | 38,4 | 42,7 | 40,9 | 48,0 |

| Свободный денежный поток, млрд. руб. | 20,5 | 28,3 | 42,5 | 77,9 |

| Дивидендная доходность, % | 7,5 | 8,0 | 9,5 | 15,2 |

| Капитализация, млрд. руб. | 329,7 | 311,8 | 406,4 | 756,0 |

| EPS, руб. | 322,4 | 286,2 | 334,9 | 1005,0 |

| EV/EBITDA | 6,19 | 5,78 | 6,5 | 4,71 |

| ND/EBITDA | 1,79 | 1,66 | 1,76 | 0,77 |

| P/E | 7,9 | 8,41 | 9,37 | 5,81 |

| ROE, % | 38,1 | 29,5 | 40,3 | 79,1 |

Исходя из отчетных данных, у компании очень неплохое положение. Позитивная динамика прослеживается в выручке, капитализации, EBITDA, чистой прибыли. Особенно впечатляющих результатов компания добилась в 2021 году. Качественный прирост продемонстрировали и дивидендные выплаты. Дивдоходность за 2021 год — 15%, а EPS в сравнении с предыдущим годом увеличился в 3 раза! Во многом это заслуга высокого свободного денежного потока и уменьшившегося до 0,77 показателя ND/EBITDA, на которые опирается дивидендная политика эмитента.

Поддержку компании оказывает высокий спрос со стороны сельхозпроизводителей по всему миру, ограничение экспорта удобрений Китаем, увеличение российским правительством экспортных квот. Даже в непростое время антироссийских санкций и нарушенных пандемией и украинским кризисом логистических цепочек «ФосАгро» продолжает активно работать. А поскольку это один из ведущих производителей удобрений в мире, риск попадания его под санкции минимален. Эмитент даже не теряет надежду на продолжение обращения своих ценных бумаг на зарубежных площадках и подал заявку на продолжение листинга.

Мультипликатор EV/EBITDA в 2021 году снизился и стал ниже среднего по отрасли, что говорит в пользу недооцененности акций «ФосАгро». И это на фоне довольно активного роста котировок после возобновления остановленных 28 февраля торгов. ND/EBITDA значительно снизился: компания не закредитована и находится в устойчивом состоянии. P/E тоже уменьшился, что увеличивает привлекательность акций.

Выводы. Производитель защищен от санкций и продолжит извлекать выгоду из мирового продовольственного кризиса и высокого спроса на удобрения. Бизнес хорошо диверсифицирован, компания работает над модернизацией производства и расширением рынка сбыта. Несмотря на достаточно высокую стоимость, акции «ФосАгро» имеют все шансы еще вырасти в цене. Об этом свидетельствуют и внешнеэкономические факторы, и мультипликаторы. С учетом прогнозов повышения стоимости удобрений на 80% в 2022 году, прибыль компании должна увеличиться. Это обеспечит рост дивидендов, выплачиваемых акционерам. Акции «ФосАгро» имеют хороший потенциал роста в перспективе ближайших нескольких месяцев и являются одними из немногих защищенных в данный момент отечественных активов.