Среди многообразия финансовых средств на фондовом рынке особняком стоят облигации федерального займа (ОФЗ). Этот инвестиционный инструмент традиционно считается одним из самых надежных и предсказуемых, поэтому его без опасений приобретают самые осторожные и неопытные инвесторы. Это умеренно прибыльный и нединамичный актив, однако даже если просто купить ОФЗ и не совершать с ними никаких операций, доход получается выше, чем от банковских депозитов. Именно поэтому ОФЗ привлекает к себе внимание даже тех, кто совершенно далек от биржевых инвестиций.

В этой статье мы разберем основные особенности выпуска, обращения и покупки государственных бондов и узнаем, доступны ли облигации федерального займа для физических лиц.

Что такое облигации федерального займа и кем они выпускаются

ОФЗ — это государственные облигации — долговые ценные бумаги, эмитентом которых является Министерство финансов России. Продавая их, оно привлекает капитал для покрытия дефицита государственного бюджета. Полученные средства направляются на нужды страны. По своей сути ОФЗ — это облигации государственного займа. Приобретающий их инвестор предоставляет государству деньги на четко установленный срок. Он определяется датой погашения обязательств по облигации. При наступлении этой даты эмитент обязуется вернуть одалживаемые средства в полном объеме. За использование такого займа он платит владельцу облигаций проценты. На профессиональном сленге их именуют купонами. Они выплачиваются по установленному графику на протяжении всего срока, в течение которого инвестор владеет облигациями. Размер купонных выплат определен заранее и зафиксирован в спецификации каждого конкретного выпуска ОФЗ.

На протяжении всего периода существования бумаги — до даты ее погашения — у нее могут меняться собственники. Инвестор, вложивший деньги в ОФЗ, может в любой момент продать их другому участнику биржевых торгов. Государственные облигации отличаются высокой ликвидностью, поэтому проблем со сбытом актива не возникает.

Министерство финансов РФ — это самый кредитоспособный эмитент на российском фондовом рынке. Если при покупке акций или корпоративных бондов есть риск банкротства выпустивших их компаний, то в случае приобретения ОФЗ инвестор почти не рискует. Вероятность дефолта целой страны минимальна.

Где торгуются ОФЗ

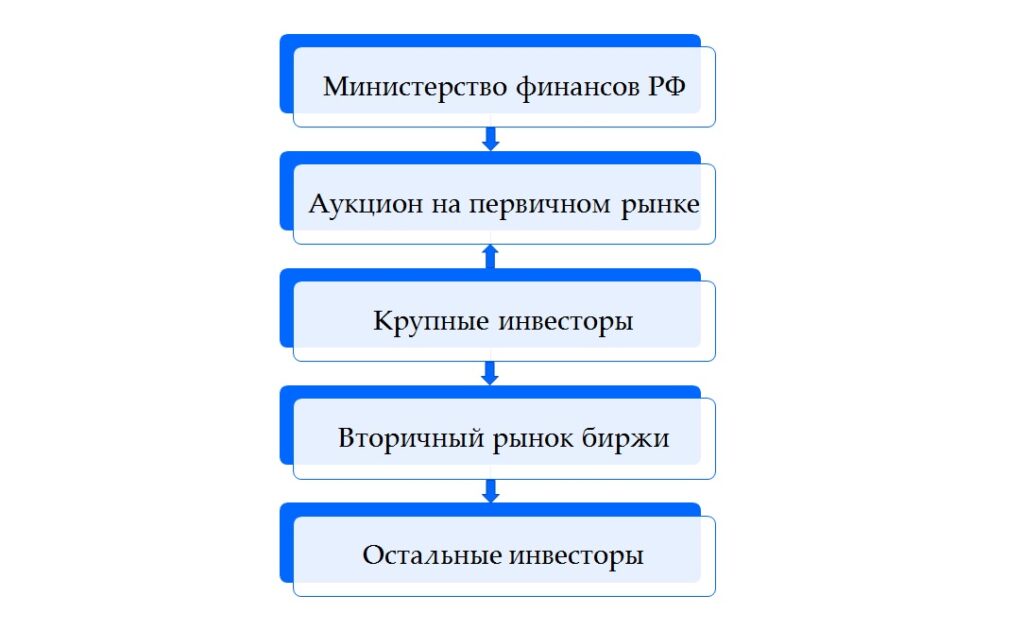

Все бумаги федерального выпуска торгуются на фондовых биржах — на первичном и вторичном рынках.*

* Исключение составляет только одна категория — т.н. «народные» ОФЗ (их обозначение: ОФЗ-н). Они продаются не на биржах, а через банковские отделения.

Под первичным рынком понимается первоначальное размещение облигаций Минфином России и их продажа на специально организованном аукционе. Министерство подготавливает книгу заявок на предлагаемые выпуски. Затем посредством специальной торговой системы на базе инфраструктуры Московской биржи проводится аукцион. На него допускаются только институциональные и частные инвесторы с очень крупным объемом капитала. Для каждого выпуска ОФЗ определяется объем эмиссии и купонная доходность. На аукционе бонды продаются крупными лотами.

На вторичном рынке бумаги доступны всем остальным участникам биржевой торговли: брокерам, банкам, рядовым инвесторам. Здесь ОФЗ приобретаются лотами разных размеров, вплоть до самых мелких — состоящих из одной ценной бумаги.

Где ознакомиться со списком предлагаемых к покупке бондов

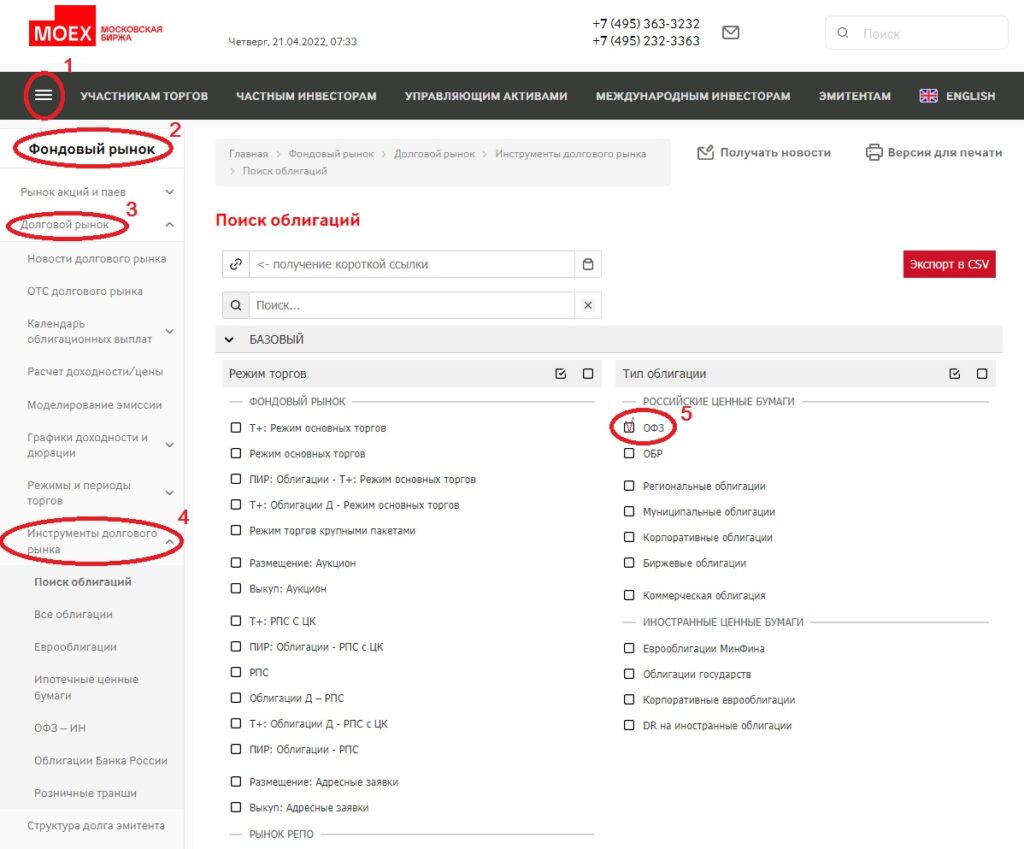

Перечень актуальных ОФЗ можно увидеть на сайте Мосбиржи, на профессиональных инвестиционных порталах и в брокерских терминалах. Сведения о торгующихся в данный момент народных ОФЗ публикуются на сайтах банков, уполномоченных их реализовывать.

Чтобы найти предлагаемые к покупке ОФЗ на сайте Мосбиржи, необходимо последовательно выбрать в основном меню вкладки «Фондовый рынок», «Долговой рынок», «Инструменты долгового рынка» и в появившейся форме справа поставить галочку рядом со строкой «ОФЗ». Ниже отразится полный список федеральных бумаг с удобным фильтром для сортировки.

Доступность ОФЗ для физических лиц

В России физические лица имеют свободный доступ ко всем типам ОФЗ, выпускаемым Минфином:

- ОФЗ-ИН — бумаги с индексируемой номинальной стоимостью, периодически пересматриваемой в соответствии с изменением уровня инфляции. Размер купона у таких бондов постоянен и составляет 2,5%. ОФЗ-ИН выгодны при растущей инфляции.

- ОФЗ-ПД — бонды с постоянным купонным доходом, зафиксированным при эмиссии и остающимся неизменным на протяжении всего периода жизни ценной бумаги. Самая обширная группа ОФЗ на Мосбирже.

- ОФЗ-ПК — выпуски с переменным купонным доходом. Расчет размера купона происходит на основе индикативной ставки Ruonia. Поскольку ставка меняется, заранее просчитать доходность бонда нельзя.

- ОФЗ-АД — бумаги с амортизацией номинала, т.е. с постепенной выплатой основного долга в течение всего срока обращения. Обычно часть номинала переводится одновременно с платежами по купонам. Поступающие средства можно сразу реинвестировать в покупку новых активов и дополнительно зарабатывать на этом.

- ОФЗ-н — ОФЗ для населения, или «народные». Продаются не через биржи, а упрощенным способом, наиболее доступным рядовым гражданам, — напрямую через банки.

На сегодняшний день на Московской бирже представлен 61 выпуск ОФЗ.

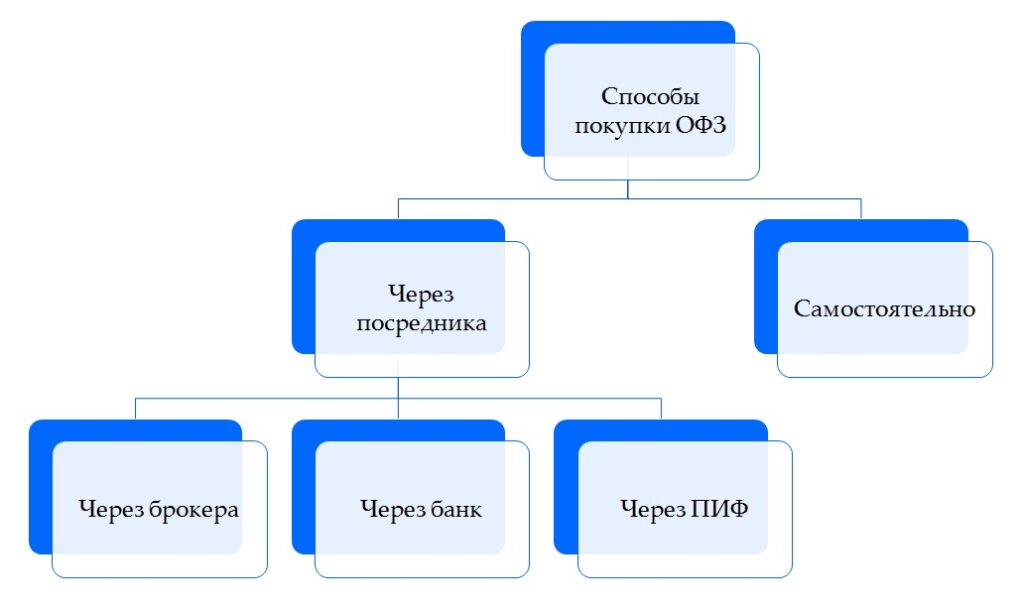

Способы покупки ОФЗ

Для физических лиц предоставлено несколько способов приобретения облигаций государственного займа. Большинство из них предполагает использование посреднических услуг брокерских компаний, управляющих организаций или банков. За такое посредничество предусмотрена комиссия. Это необходимо понимать, чтобы закладывать дополнительные расходы на покупку и продажу облигаций и правильно вести подсчет прибыли от инвестиций.

Рассмотрим подробнее каждый из способов приобретения ОФЗ.

Покупка через брокерскую компанию

Новичкам такой способ может показаться сложным, в действительности же он наиболее комфортный, оперативный и выгодный. На российском рынке работает множество брокерских контор, предлагающих свои услуги рядовым инвесторам. Среди них необходимо выбрать подходящую по условиям сотрудничества компанию и заключить с ней договор на обслуживание. Процедура бесплатна и зачастую проводится онлайн, даже без визита в офис.

При заключении договора брокер открывает для нового клиента торговый счет, с которого уже можно вести биржевую деятельность: покупать и продавать ценные бумаги.

При наличии знаний и времени можно самостоятельно вести инвестиционную работу. А можно делегировать все задачи сотрудникам брокерской компании — профессиональным трейдерам, владеющим необходимым опытом и оперативной информацией о состоянии рынка.

Купить ОФЗ через брокера можно двумя путями:

- самостоятельно сформировать заявку на приобретение выбранного актива в торговом терминале или приложении;

- по телефону или лично обратиться к брокеру с просьбой оформить сделку по интересующей позиции.

Покупка совершается в максимально короткие сроки. Облигации записываются на клиентский счет в течение 2 дней.

Покупка через банк

В банке возможно приобрести только народные облигации — ОФЗ-н. При этом список банков, уполномоченных Минфином продавать этот тип бондов, довольно ограничен. Сегодня в число банков-агентов входят:

- «Сбербанк»;

- «ВТБ»;

- «Промсвязьбанк»;

- «Почта Банк».

ОФЗ-н выпускаются с 2017 года, и сначала за операции с ними взималась банковская комиссия в размере до 3% от суммы вложений, также было ограничение минимальной покупки — 30 облигаций (30 тысяч рублей). С 2019 года Минфин изменил правила реализации ОФЗ-н. Теперь банковская комиссия по ним не взимается, а минимальная сумма вложений ограничена 10 тысячами рублей, т.е. минимум можно приобрести 10 облигаций. Также купленные бумаги разрешено использовать в качестве залога при получении кредитов в банках-агентах.

Чтобы купить ОФЗ для населения, необходимо лично явиться в любое отделение уполномоченного банка и обратиться к специалисту для оформления сделки. Более простой способ — самостоятельно совершить покупку, зарегистрировавшись в мобильном приложении одного из уполномоченных банков. Срок поступления ОФЗ-н в распоряжение покупателя — до 7 дней.

Инвестиции в ОФЗ-н особенно востребованы среди людей, не имеющих опыта биржевой торговли. Они не требуют никаких специальных знаний, максимально упрощены и являются выгодной альтернативой банковским вкладам.

Покупка в составе ПИФа

Для рядовых инвесторов, не обладающих значительным опытом и не желающих углубляться в тонкости ведения биржевых торгов, имеется еще один вариант комфортных инвестиций в ОФЗ — через управляющую компанию. Такие организации во множестве представлены на рынке. Они практикуют управление коллективными инвестициями, формируя специальные паевые инвестиционные фонды, или ПИФы.

Приобрести ОФЗ через подобную компанию можно путем приобретения пая в ПИФе. Существуют как диверсифицированные по типам активов ПИФы, в которых ОФЗ сочетаются с другими инструментами — акциями, бондами, ETF и пр. Также встречаются ПИФы полностью состоящие из ОФЗ. Нужно лишь выбрать паевой фонд с подходящим наполнением и вложиться в него. Последующее управление активом берет на себя управляющий ПИФа.

Следует отметить, что управляющие компании не дают гарантий доходности фондов, поэтому вложения несут в себе определенный риск. Обслуживание ПИФа подразумевает комиссионные сборы с пайщиков. Они могут входить в цену пая и взыскиваться дополнительно.

Самостоятельная покупка без посредников

Государственные бонды также возможно купить напрямую в случае, когда их продавцом выступает юридическое или частное лицо. Переход прав собственности регулируется положениями Гражданского кодекса РФ и оформляется договором купли-продажи. При заключении сделки такой договор между покупателем и продавцом требуется заверить у нотариуса и подать на регистрацию в Росреестр.

Особенности инвестирования в ОФЗ с использованием ИИС

Индивидуальный инвестиционный счет (ИИС) — это особая категория торговых счетов, открываемых для инвесторов брокерами и банками. Детальный разбор отличий ИИС от обычного брокерского счета мы проводили здесь.

ИИС предоставляет своему владельцу возможность полностью или частично освободить инвестиционные доходы от налогообложения. С его помощью можно получить один из 2 типов налоговых вычетов:

- возврат НДФЛ (налога на доходы физических лиц) в размере 13% от внесенной на счет за год суммы, не превышающей 400 тысяч рублей;

- полное освобождение от налогообложения доходов, полученных от ведения счета, существующего не менее 3 лет, при условии, что за этот период с него не выводились средства.

Для открытия ИИС нужно обратиться в брокерскую компанию или банк. Сегодня большинство брокеров и крупных банков имеют среди своих услуг и ведение ИИС. После открытия и пополнения счета с него можно вести инвестиционную деятельность, в том числе приобретать ОФЗ. Брокер или банк предоставит необходимое программное обеспечение для доступа к торгам.

Внимание! ИИС имеет целый ряд ограничений, которые необходимо соблюдать, чтобы получить право на налоговые льготы. Перед началом инвестиций с ними следует ознакомиться. Детальную информацию об этом предоставляет брокер или банк, открывающий счет.

Уплата налогов с полученной прибыли

С января 2021 года изменились правила налогообложения доходов, полученных при владении облигациями. Если ранее ОФЗ были включены в категорию льготных активов, освобождаемых от НДФЛ, то теперь владельцы федеральных бондов платят налоги на общих для всех физических лиц основаниях.

Любая прибыль, приобретенная за время обладания ОФЗ, облагается НДФЛ. Сюда относится и купонный доход, и прибыль от увеличения цены при продаже или погашении облигации. Налоговая ставка для лиц, являющихся резидентами РФ, равна 13% от прибыли. Для нерезидентов она составляет 30%. Налоги следует рассматривать как дополнительные расходы при инвестировании. Их необходимо учитывать в расчетах итоговой прибыли.

Облигации федерального займа — удобное и простое средство для инвестирования капитала. Они являются отличной альтернативой депозитам, размещаемым в банках под проценты. Эти бумаги наиболее подходят консервативным инвесторам, желающим получать гарантированный и стабильный доход без активных действий со своей стороны.