Каждый инвестор стремится получить преимущество и обойти рынок и существует множество стратегий, которые могут в этом помочь.

Одина из очевидных стратегий следовать по стопам титанов инвестирования Уолл-стрит. Миллиардер Кен Гриффин имеет десятилетнюю историю успеха в инвестировании. Его хедж-фонд Citadel в прошлом году принес рекордную прибыль в 16 миллиардов долларов, причем это произошло на общем фоне жестких условий медвежьего рынка. Безусловно, стоит следить за сделками основателя и генерального директора Citadel Investment Group.

В последнее время Гриффин приобрел две акции. Мы открыли аналитическую платформу BestStocks, чтобы получить информацию об этой паре и узнать, что думают об этих акциях аналитики Уолл-стрит. Оказалось, что не только Гриффин обратил на них внимание, обе акции оцениваются аналитиками, как «Активно покупать». Итак, давайте посмотрим, что делает их привлекательными для пополнения портфеля прямо сейчас.

2seventy bio (TSVT)

Первая акция, поддерживаемая Гриффином, из области биотехнологий. 2seventy bio — это компания с миссией ускорить лечение рака и помочь пациентам, которые в этом остро нуждаются. Она стремится к этому, разрабатывая в быстром темпе методы лечения.

Конечная цель биотехнологической компании — успешно разработать и получить одобрение FDA на новый препарат, что удается немногим. Однако компания 2seventy уже прошла это со своим препаратом Abecma, который был разработан в сотрудничестве с компанией Bristol Myers. В марте 2021 года FDA одобрило Abecma в качестве первой клеточной генной терапии для лечения множественной миеломы. В рамках партнерства обе компании делят прибыль и убытки поровну.

Судя по всему, продажи Abecma идут хорошо. В первом квартале доход от продажи препарата составил $118 млн, что на 26% больше, чем в прошлом году. Обе компании также работают над расширением сферы применения Abecma на более ранние линии терапии.

Гриффин очевидно заинтересован в TSVT. В этом году он купил 1 974 028 акций, увеличив свою текущую долю в компании до 2 051 053 акций. В настоящее время они оцениваются в $21,12 млн, что составляет 4,1% акций компании.

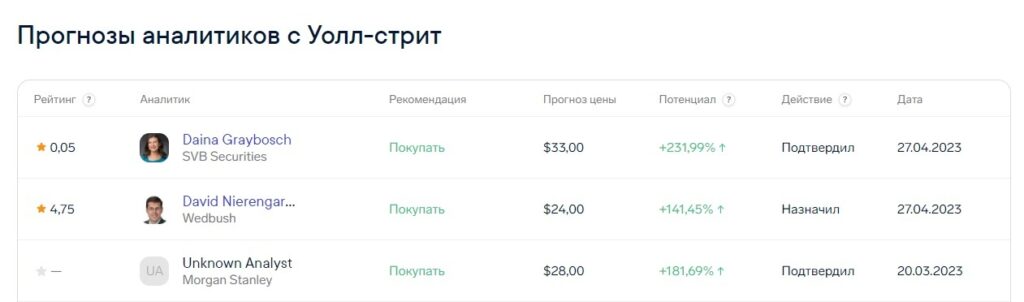

У 2seventy также появились поклонники среди аналитиков. Среди них Дэвид Ниренгартен (David Nierengarten) из Wedbush, который рекомендует «Покупать» акции, а его ценовой ориентир в $24 предполагает годовой потенциал роста в 141%. (Чтобы посмотреть послужной список Ниренгартена, нажмите здесь).

Обосновывая свою позицию, аналитик пишет: «Успешное одобрение Abecma может принести TSVT $200-300 млн операционного дохода в 2024-2025 годах. Сильная денежная позиция компании и потенциальный поток доходов от одобрения Abecma в более ранних линиях лечения направлены на поддержку развития ее линии до 2026 года. Мы ожидаем увидеть обновления по нескольким клиническим и около клиническим программам в 2023 году…».

«Мы по-прежнему считаем, что акции остаются значительно недооцененными, и полагаем, что сейчас самое время стать владельцем TSVT в преддверии вероятного одобрения препарата Abecma по стандарту sBLA и катализаторов данных из клинической линии компании», – резюмировал Ниренгартен. Не только Ниренгартен прогнозирует большой рост. Средний целевой показатель на Уолл-стрит составляет $28,33, что позволяет ожидать 12-месячную прибыль в размере 185%. Более того, три недавних положительных рекомендации, обеспечивают акции консенсус-рейтинг «Активно покупать». (См. прогноз акций TSVT)

Western Alliance Bancorporation (WAL)

Western Alliance Bancorporation следующая акция, рекомендованная Гриффином. Штаб-квартира компании в Финиксе штат Аризона и активами более $65 млрд. WAL один из самых эффективных банков США, есть награды подтверждающие статус. В 2021 году American Banker и Bank Director назвали ее лучшим крупным банком с активами более $50 млдр, а в 2023 году компания заняла 13-ю позицию в списке лучших банков Америки по версии Forbes.

Основной филиал компании Western Alliance Bank, среди дочерних компаний – ориентированный на розничную торговлю Bank of Nevada, Bridge Bank, коммерческий банк в районе залива Сан-Франциско и First Independent Bank, розничный банк в западной Неваде.

На фоне краха множества банков компания показала хорошие результаты в недавно опубликованном отчете за первый квартал. Чистая выручка выросла на 28,2% в годовом исчислении до $712,2 млн, а прибыль на акцию выросла с $2,22 в 1 квартале 2022 года до $2,30. Оба показателя превзошли ожидания аналитиков. Важно отметить, что хотя компания наблюдала значительный чистый отток депозитов сразу после банкротства других банков, к концу квартала остатки депозитов стабилизировались.

Однако, несмотря на сильные результаты первого квартала и резкий рост после публикации отчетности, акции стали жертвой бедственного положения банковского сектора и за прошедший год их стоимость снизилась на 39%.

Тем не менее, Гриффин должен видеть перспективы компании. Купив в этом году 4 468 967 акций, он в настоящее время владеет 5,3% акций компании, что соответствует 5 781 968 акциям стоимостью $198,26 млн.

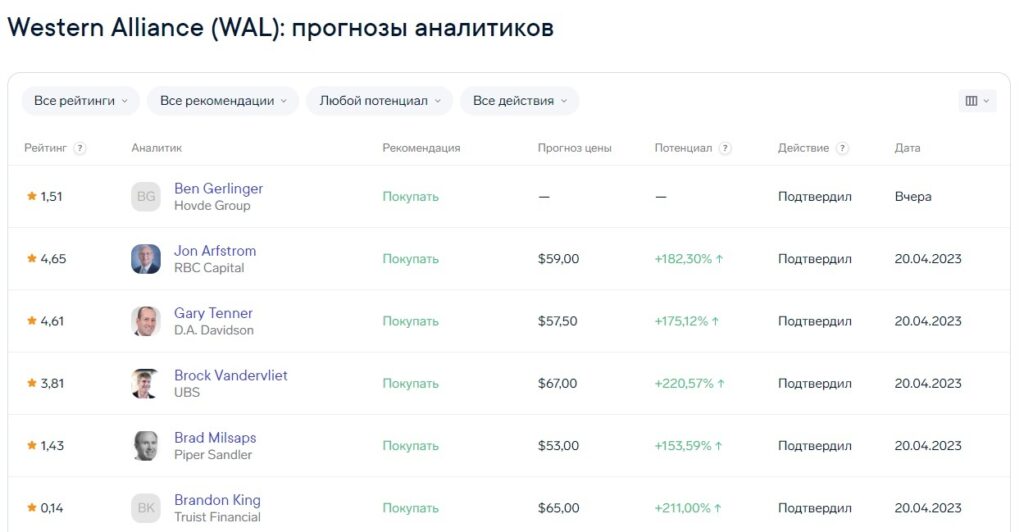

Отражая уверенность Гриффина, аналитик Брэндон Кинг (Brandon King) из Truist Financial приветствует «усилия по репозиционированию баланса» компании и считает, что WAL находится в добром здравии, несмотря на понятные опасения инвесторов.

«Сейчас компания находится в гораздо более сильном положении благодаря стабилизации депозитов, улучшению ликвидности и видимой траектории движения к уровню капитала, по крайней мере, на уровне аналогов», – сказал Кинг. «Кроме того, усиление внимания компании к более прибыльному кредитованию отношений должно привести к снижению предполагаемой стоимости капитала по сравнению с предыдущими амбициями, связанными с высоким ростом. Тем не менее, мы все еще считаем, что некоторые инвесторы могут более нерешительно покупать акции, учитывая потенциальный кредитный риск и повышенную экономическую неопределенность, но мы все еще считаем, что в среднесрочной перспективе потери будут управляемыми и ниже, чем у аналогичных компаний. Мы считаем, что такая динамика обеспечивает очень привлекательную точку входа…».

Эти комментарии подкрепляют рейтинг Кинга «Покупать», а его ценовой ориентир в $65 позволяет рассчитывать на 12-месячную доходность в 211%. (Чтобы посмотреть послужной список Кинга, нажмите здесь).

Большинство с этим согласны. Акции получили консенсус-рейтинг «Активно покупать», основанный на 10 рекомендациях «Покупать» против 3 «Держать». Аналитики считают, что акции вырастут на 152% в течение следующего года, учитывая, что средний целевой уровень составляет $52,75. (См. акции WAL)

Отслеживайте акции с максимальным количеством рекомендаций аналитиков Уолл-стрит в инструменте «Акции в тренде».

Не является индивидуальной инвестиционной рекомендацией.