Дюрация облигации — это временной промежуток, через который инвестор полностью вернет вложенные им в ценную бумагу деньги, его еще называют эффективным сроком до погашения. Термин был введен в 1930-х годах для оценки сроков окупаемости облигационных инвестиций. Вычисляемый математически эффективный срок до погашения рассчитывается с учетом всех значимых характеристик долговой бумаги: купонных выплат, их периодичности, текущей стоимости, доходности, номинала, амортизации и оферты.

Сущность и применение

Дюрация помогает инвесторам и аналитикам измерить и сравнить между собой процентные риски долговых бумаг. Методика расчетов и сравнения заключается в сопоставлении разных активов по средневзвешенному сроку до выплаты купонов и номинала. Такой вид оценки более точен и объективен, чем простое сопоставление по доходности и сроку, оставшемуся до погашения.

Стоимость долговых ценных бумаг зависит от процентных ставок в экономике, это и является причиной процентного риска при инвестициях. Размер дюрации позволяет понять, насколько вероятно изменение цены бумаги в срок, оставшийся до погашения, в ответ на внешние экономические изменения. Это понимание очень важно при выборе облигаций для инвестирования.

Вычислять дюрацию можно для разных финансовых инструментов с фиксированными платежами — не только для облигаций. Банковские организации, к примеру, оценивают этот показатель для кредитов и кредитных портфелей.

Формулы расчета

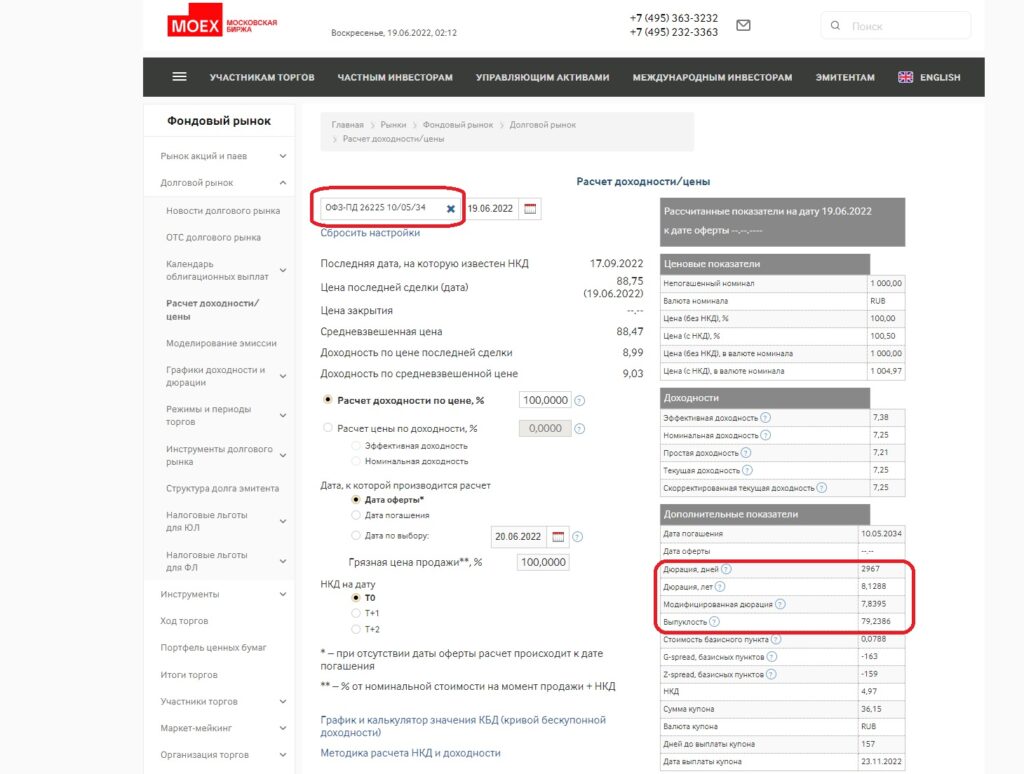

Инвестору совсем не обязательно утруждать себя самостоятельными расчетами. Готовые показатели можно найти в торговом терминале QUIK и на специализированных сайтах, в описаниях конкретных ценных бумаг. Кроме того, автоматический калькулятор расчета доходности и цены долговых бумаг на портале Московской биржи тоже вычисляет дюрацию наравне с другими ключевыми показателями. В нем достаточно лишь выполнить поиск по названию нужного инструмента.

Однако для общего понимания подхода к вычислениям мы приведем основные формулы и примеры расчетов.

Обычная дюрация

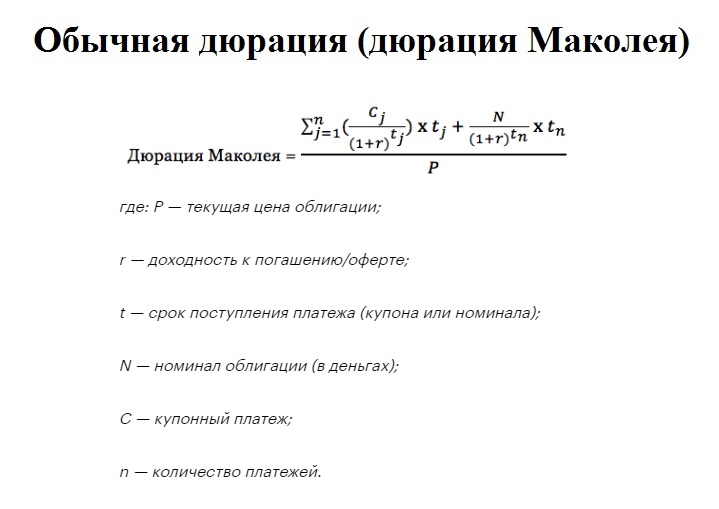

Формула для подсчета обычной дюрации облигации называется формулой Маколея. Она определяет, какое число дней или лет требуется для полного возврата средств, инвестированных в долговой актив. Выглядит формула следующим образом:

Простыми словами, она складывает все предстоящие облигационные выплаты (купоны и номинал), учитывая срок поступления регулярных платежей и накопленный купонный доход, и делит эту сумму на рыночную стоимость бумаги. Значение в числителе — это сумма взвешенных платежей. Каждая купонная и номинальная выплата, в зависимости от срока, в который она осуществляется, имеет свой вес в формуле: чем раньше поступает платеж, тем больший вес ему присваивается.

Исходя из формулы Маколея, можно сделать выводы об особенностях вычисляемого коэффициента:

- чем продолжительней срок, оставшийся до погашения, и чем больше доходность бумаги, тем выше значение дюрации;

- чем больше размер купона и чем чаще проводятся купонные платежи, тем ниже значение дюрации;

- бескупонная облигация обладает дюрацией, в точности совпадающей со сроком до погашения.

Модифицированная дюрация

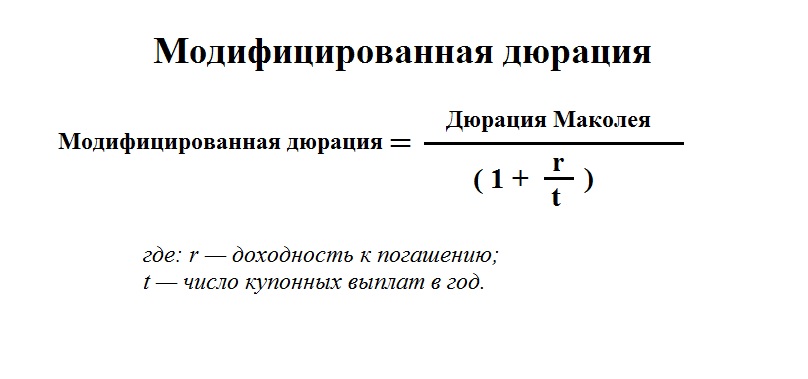

В инвестиционной практике чаще всего используется формула модифицированной дюрации.

Она демонстрирует изменение цены бумаги при изменении рыночной процентной ставки на 1%. Исходя из формулы, можно сделать вывод, что рост процентных ставок в экономике приводит к снижению цены долговых активов; снижение процентных ставок, наоборот, вызывает увеличение их стоимости.

Примеры расчета

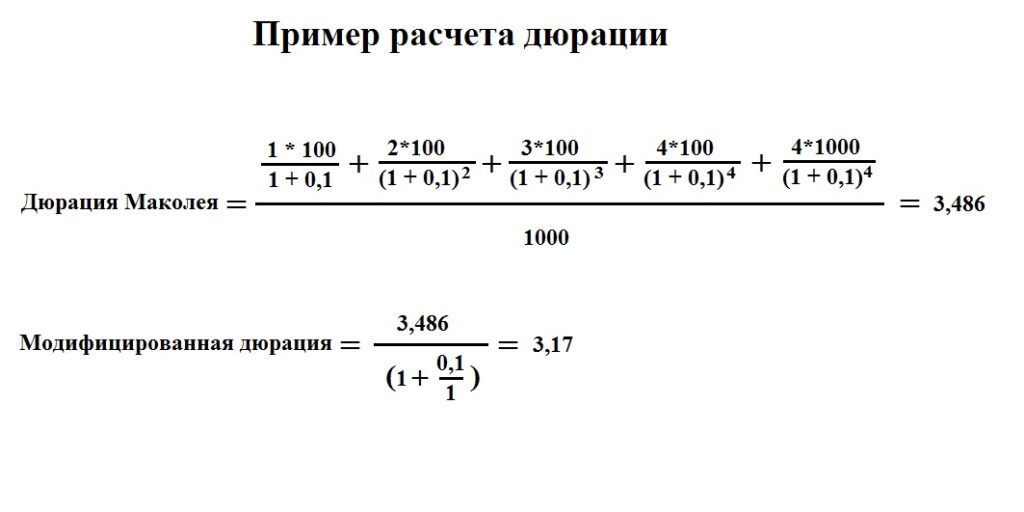

Рассчитаем общую и модифицированную дюрацию для ценной бумаги со следующими характеристиками:

- номинальная и рыночная стоимость — 1000 рублей;

- купон — 10% (100 рублей);

- периодичность купонных платежей — 1 раз в год;

- срок до полного погашения обязательств по долгу — 4 года;

- доходность к погашению — 10%;

- номинал выплачивается разово — в конце срока обращения бумаги.

Подставим эти данные в формулы.

При выплате купонов чаще раза в год расчет более сложный. При ежеквартальных выплатах в формулу подставляется квартальная ставка, при выплатах раз в полгода — полугодовая.

Если требуется вычислить показатели для инвестиционного портфеля, состоящего из нескольких облигаций, рассчитывается средневзвешенная величина дюрации. К примеру, если портфель состоит из 70% облигаций типа А и 30% облигаций типа В с дюрациями 2,7 года и 3,8 года соответственно, то показатель для портфеля в целом составит (2,7 * 0,7 + 3,8 * 0,3) = 3,03 года. Аналогичным образом высчитывается модифицированный показатель.

Практическое применение в инвестициях

В практическом смысле обычная дюрация демонстрирует срок окупаемости инвестиций. Например, вычисления из примера выше показывают, что вложенные в ценную бумагу средства окупятся за 3,486 года (1272 дня). Сравнивая два вида облигаций, инвестор может определить, какой из них быстрее окупится. Большая дюрация предполагает больший процентный риск, поэтому выбор рекомендуется делать в пользу активов, которые окупаются быстрее, т.е. имеют меньшую дюрацию. Такая инвестиция будет более безопасной.

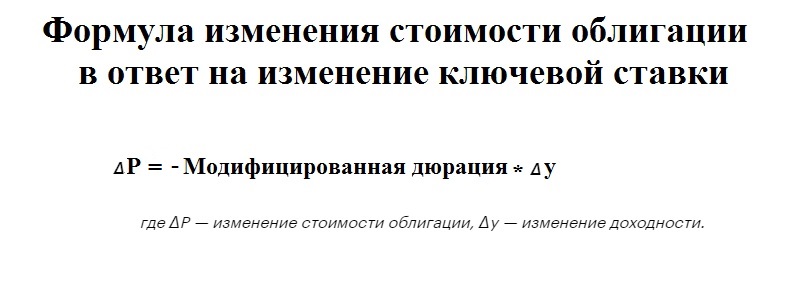

При помощи модифицированного показателя прикидывают, насколько сильно изменится стоимость облигации при изменении ключевой ставки в экономике. Однако само по себе значение этого коэффициента не дает окончательного результата. Чтобы вычислить, насколько именно изменится стоимость бумаги, необходимо использовать дополнительную формулу:

Пример. Доходность бумаги равна 9%, модифицированная дюрация — 3,486 года. Ключевая ставка повышается Центробанком на 2% — с 9% до 11%. Изменение стоимости актива составит (-3,486 * (0,11-0,09)) = – 6,97%. То есть произойдет снижение котировок актива на 6,97%. Если облигация ранее торговалась по цене 1000 рублей, то после повышения ставки ее цена составит (1000* (1-0,0697)) = 930,3 рубля.

Стратегии формирования портфеля

Общие рекомендации в отношении формирования инвестиционного портфеля с учетом дюрации:

- если на рынке предстоит уменьшение процентных ставок (Центробанк планирует снизить ключевую процентную ставку), инвестору следует стремиться к увеличению общей дюрации своего портфеля — так он извлечет больший доход в связи с ростом цен на бумаги;

- если предстоит снижение процентных ставок, следует уменьшить общую дюрацию портфеля — это поможет уменьшить потери от падения котировок;

- если ситуация на рынке непонятная, невозможно спрогнозировать действия Центробанка, формировать портфель следует так, чтобы его дюрация приблизительно равнялась предполагаемому периоду инвестиций.

Практический пример формирования портфеля

Инвестор рассматривает два вида облигаций в качестве претендентов на добавление в свой портфель: типа А и типа В. Дюрации у этих типов активов равны 3,1 и 5,8 соответственно. Предполагаемый срок инвестиций — 5 лет. На этот срок желательно застраховать вложения от риска изменения ключевой ставки. Для этого следует сформировать портфель с общей дюрацией 5 лет. Как вычислить доли бумаг типа А и типа В? Для этого понадобятся две формулы:

- Доля облигаций типа А + Доля облигаций типа В = 100%;

- Дюрация портфеля = 5 = Доля бумаг типа А * 3,1 + Доля бумаг типа В * 5,8.

Приняв за Х долю одного из типов бумаг, придем к решению, что доля бумаг типа А в портфеле должна быть 30%, доля бумаг типа В — 70%.

Такая методика формирования пула активов называется иммунизацией.

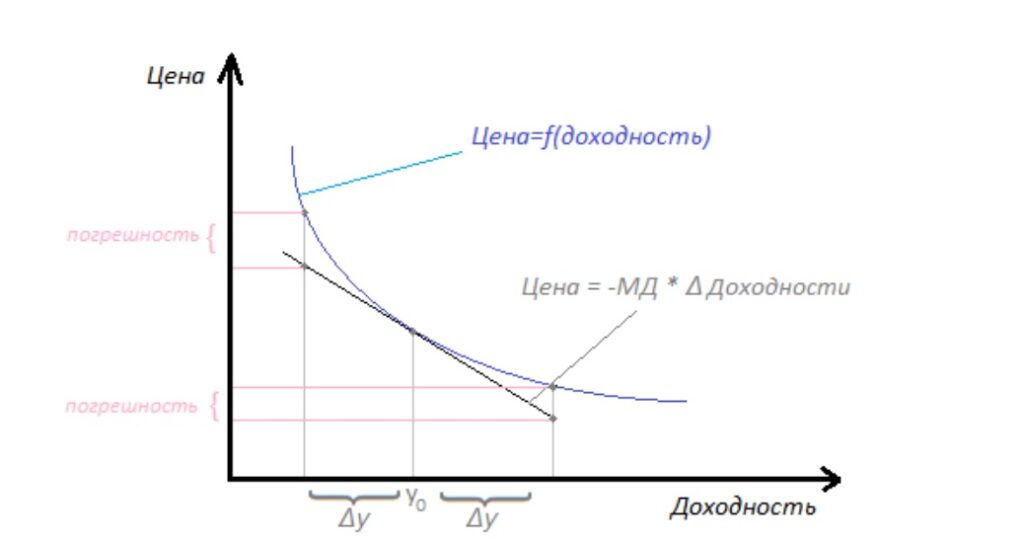

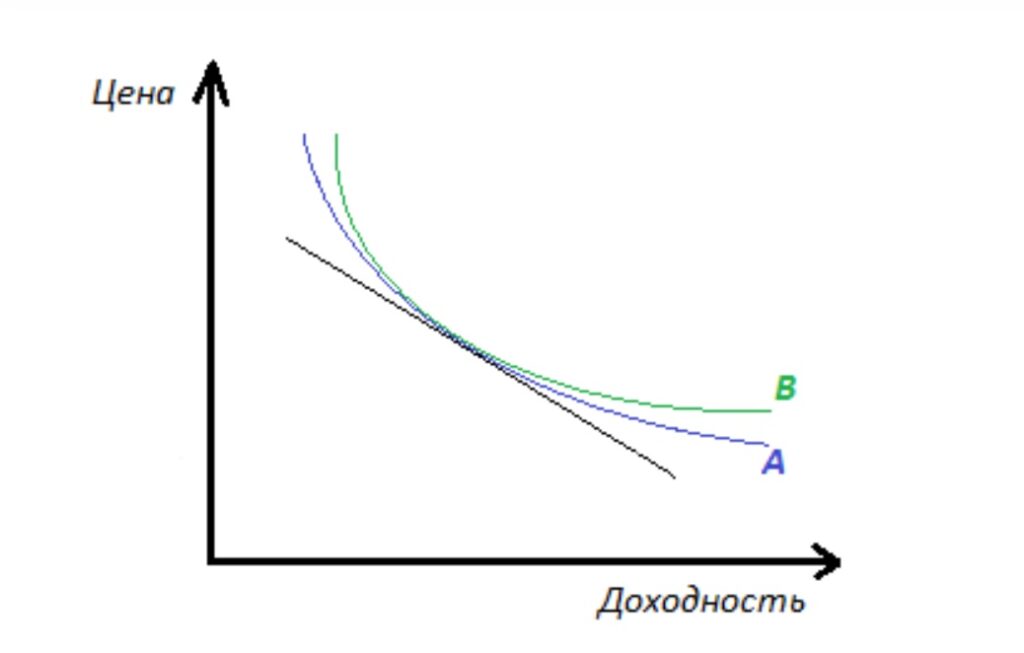

Выпуклость облигации и дюрация

Графически зависимость стоимости долговой бумаги от доходности имеет вид не прямой линии, а выпуклой кривой. Модифицированная дюрация облигации демонстрирует лишь приблизительное изменение цены актива в ответ на изменения ключевой ставки. Она подходит только для оценки при небольших изменениях ставки. Чем значительней перемены в политике Центробанка, тем больше реальное значение цены актива будет отклоняться от рассчитанного по формуле.

Кроме того, погрешность в вычисления вносит также несимметричность графика. При уменьшении ключевой ставки на 1% котировки вырастут на большее значение, чем снизятся при росте ставки на тот же 1%.

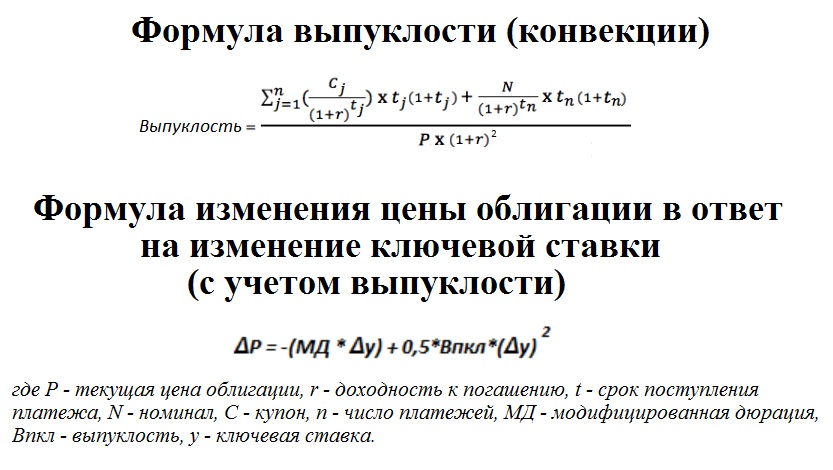

Чтобы нивелировать погрешность, применяется еще один параметр, характеризующий величину изгиба кривой. Его называют выпуклостью или конвекцией.

Формулы для его расчета и вычисления изменения стоимости актива выглядят так:

Выпуклость тоже не обязательно вычислять самостоятельно. Готовые значения можно автоматически рассчитать на калькуляторе Мосбиржи (см. выше) или найти на тематических порталах.

Применение в оценке активов конвекции дает более корректный прогноз относительно изменений ценовых котировок в ответ на политику Центробанка. Она учитывает кривизну графика и его несимметричность.

На практике выпуклость используется в основном профессиональными управляющими. Для рядового инвестора она полезна преимущественно в тех случаях, когда у сравниваемых активов равная дюрация.

На рисунке хорошо видно, что в ситуации одинаковых дюраций для вложений предпочтительны долговые бумаги с более изогнутой кривой на графике — типа В. Если Центробанк значительно снизит ключевую ставку, они вырастут в цене сильнее, чем бумаги типа А. И наоборот, при серьезном росте ставки они будут меньше терять в стоимости.

Если на рынке ожидается высокая волатильность процентных ставок, инвесторам лучше отдать предпочтение из двух активов с одинаковой дюрацией тому, у которого выпуклость больше. Если же предвидится низкая волатильность ставок, обращать внимание на выпуклость не имеет особого смысла, лучше перевести капитал в актив с большей доходностью.